Kapitaludgifter, der fejlagtigt optages som en regelmæssig udgift

Registrering af kapitaludgifter som en regelmæssig udgift kan resultere i underbetaling af skatter, en praksis, som Internal Revenue Service rynker. Hvis IRS får en underbetaling, før du gør det, skal din virksomhed i det mindste genopfylde sin afkast, betale ekstra skatter og måske betale rentegodtgørelser. Afhængigt af hyppigheden og størrelsen af disse fejl kan IRS revidere dig, bøde dig eller endda anbefale en kriminel undersøgelse.

Udgifter Vs. Udgifter

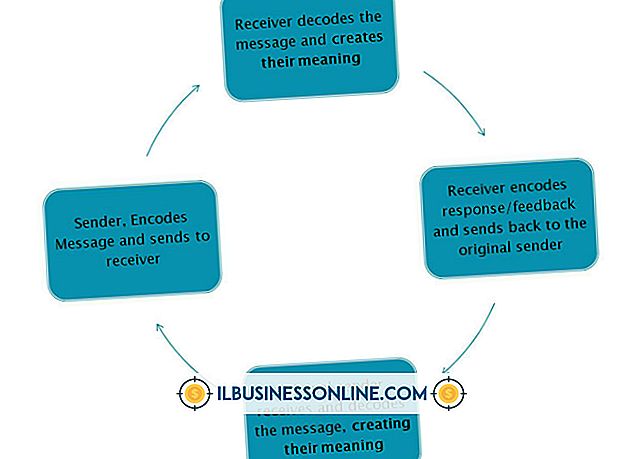

En udgift er en omkostning ved at drive forretning. En udgift er en kontant udbetaling af enhver forretningsårsag, herunder betaling for en udgift, en forpligtelse, et udbytte eller et aktiv. Hvis din virksomhed bruger kontante metode til regnskab, er udgifter og udgifter de samme ting. I periodiseringsregnskaber skaber en udgift ofte en forpligtelse til at foretage en betaling, der vil blive lettet af senere udgifter. Et selskab kan forudbetale udgifter som leje og forsikring, så udgifterne går forud for omkostningerne. Reglerne for fradrag af kapitalkostnader og faste omkostninger er forskellige. Du fratræder faste udgifter i det år, du pådrager dem, men du skal fratrække kapitalkostnader i årlige rater.

Kapitaludgifter og udgifter

Køb eller produktion af kapitalaktiver skaber kapitalomkostninger. Kapitalaktiver er langsigtede værdipapirer og fremgår af balancens anlægsaktiver. Normalt betragtes beholdningen ikke som et kapitalaktiv. I stedet omfatter kapitalaktiver maskiner, planter, bygninger, køretøjer og udstyr. Din virksomhed fratrækker kapitalomkostninger gennem afskrivninger. IRS tildeler "inddrivelsesperioder" til forskellige typer aktiver, og du afskriver et kapitalaktiv over restitutionsperioden. For eksempel har en nonresidential bygning en 39-årig opsvingstid. Selskabet skal tage 39 årlige afskrivninger fradrag for at genoprette bygningskostnaden.

Skatteeffekter under kontante metode

Misidentificering af en kapitaludgift har skatteimplikationer for kontante virksomheder, fordi disse fejl også er misidentificerede udgifter. Resultatet er, at en udgift, der skulle have været afskrevet over en årrække, i stedet trækkes i udgiftsåret. Antag for eksempel, at en virksomhed koster en $ 27.000 lastbil i stedet for at afskrive den over fem år. Forudsat lineær afskrivning og $ 2.000 redningsværdi skal virksomheden tage fem årlige fradrag på ($ 27.000 - $ 2.000) / 5 år eller $ 5.000 om året. I 25 procent skatkonsollen er der en årlig skattelettelse på (0, 25 x $ 5, 000) eller $ 1.250 pr. År. Hvis virksomheden udfører lastbilen, reduceres selskabets skatteforpligtelse med (0, 25 x $ 27, 000) eller $ 6.750. Fejlen resulterer i et fejlagtigt fradrag af ($ 6.750 - $ 1.250), eller $ 5.500. Når IRS opdager fejlen, vil den indsamle dette beløb og kunne anvende rentesatser.

Skatteeffekter under periodisering

Hvis et selskab, der anvender periodiseringsregnskaber, vil det enten betale kontant eller oprette en betaling, når den køber et kapitalaktiv. Hvis virksomheden betaler kontant, skal fejlidentifikationsfejlen ikke alene indebære en udgift, men også en omkostning. I dette tilfælde er effekten den samme som den, der opleves ved en kontantmetodevirksomhed. Hvis købet skaber en betaling, aflader udgifterne den betalbare og har ingen skattemæssige konsekvenser. Faktisk er det svært at forestille sig, hvad denne type fejl ville medføre. Men hvis udgifterne er fejlagtigt identificeret, gælder de samme overvejelser, der gælder for en kontant virksomhed, også i denne sag.

Virkelighedstjek

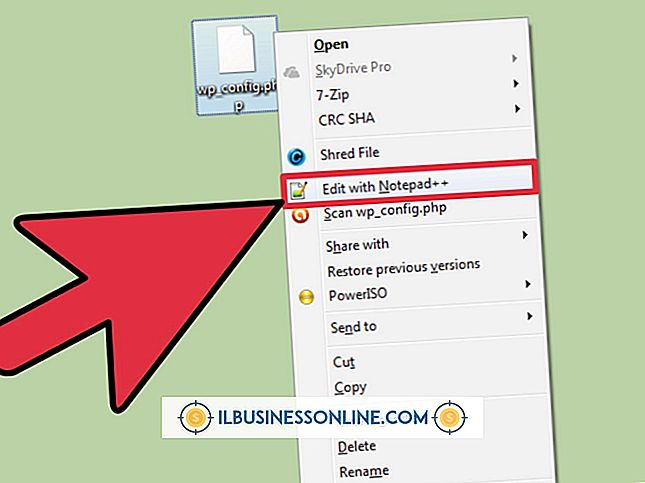

Certificerede offentlige revisorer er højtuddannede fagfolk, der ikke er sandsynligt at gøre de simple fejl, der diskuteres her. En uuddannet erhvervsdrivende, der indgiver eget selskabs selvangivelser, medfører dog risiko for at lave fejl, der kan skabe ekstra arbejde og udgifter. Resultatstyring, hvor ledere forsøger at imødekomme indtjeningsforventninger, kan resultere i alt for aggressiv regnskabsmæssig behandling, såsom målrettet omkostning af kapitalomkostninger eller aktivering af ordinære omkostninger. For eksempel blev WorldCom-administrerende direktør Bernard Ebbers i 2005 dømt for svigagtigt at kapitalisere udgifter til opblæsning af aktiver, blandt andet ulovlige handlinger og modtaget en 25 års fængselsstraf.