Sådan bærer du over skatteforløb og fradrag

Skatteregler er berygtede for at være besværlige og forældede. Nogle kan sige, at disse foreninger er det direkte resultat af regler som dem, der styrer overdragelsestab. Men hvis du bruger overførselsreglen til din fordel, kan du bruge gamle kapitalstab til at kompensere for nye gevinster. Du kan kun gøre dette, hvis du forstår reglerne og grænserne for overførselsafdrag.

Beregn kapitalforløb

1.

Se del II i dit foregående års skema D for at afgøre, om du har fradragsberettigede tab på kapital, som er berettiget til at blive overført til indeværende år. Sammenlign det beløb, du rent faktisk fratrukket på dit tidligere år Schedule D til dine samlede fradragsberettigede udgifter. Et tab på kapital er et nettotab i et kapitalaktiv, og tab på kapital er normalt de eneste tab, som du kan overføre. Et kapitalaktiv er noget, der anvendes til personlige eller investeringsmæssige formål, herunder men ikke begrænset til boliger, aktier, obligationer og endda møbler. Når en vare sælges, er forskellen i aktivets værdi og det beløb, den sælges for, en gevinst eller et kapitalgevinst.

2.

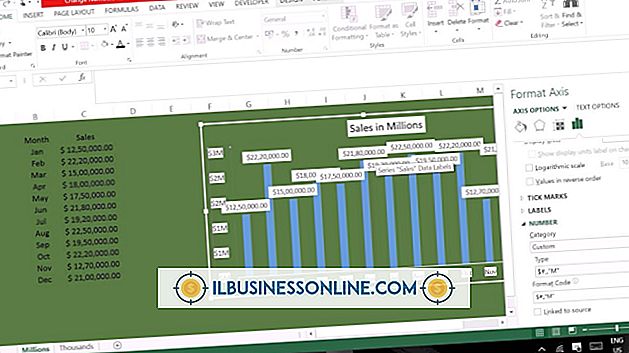

Opret en storbog for at adskille dine langsigtede forpligtelser fra dine kortfristede forpligtelser. Skriv navnet på dit langsigtede kapitalaktiver (de holdes i mere end et år) og størrelsen af tabet eller gevinsten i en kolonne og den kortsigtede gevinst eller tab (de holdt for mindre end et år) i en anden kolonne . Vedligeholde en storbog for hvert skatteår.

3.

Fuldfør IRS-formular 1040X, hvis du udeladt fra din returordinære fradrag, som du var berettiget til at kræve. Komplet linjer 1-22 for at foretage ændringer for at foretage de nødvendige justeringer til dine specificerede eller standardafdrag. Indsend dit ændrede afkast inden for tre år fra datoen for din oprindelige arkivering for at forblive inden for rammerne af begrænsninger. Tillad otte til 12 uger for dit ændrede retur for at fuldføre behandlingen.

Fil

1.

Tilføj beløbene fra den storbog, du oprettede for det foregående skatteår, da du havde tab, der ikke blev fratrukket. Bestem det samlede beløb af dit kapitalforløb ved at kombinere totalen i begge kolonner, og sørg for ikke at overstige $ 3.000.

2.

Træk tab af mindre end 3.000 i del II i et forudgående år ved at indføje de kortfristede tab i del I i skema D og de langsigtede tab i del II i skema D; Derved overfører du både dine kortsigtede tab for det foregående år. Hvis du for eksempel hævder $ 2.700 i underskud i løbet af skatteåret 2009, er du berettiget til at overføre $ 300 i skatteåret 2010. Må ikke overstige $ 3.000 i tab.

3.

Vedlæg skema D til din formular 1040 og mail eller send det elektronisk til IRS. Tidsrammen for indlevering af elektroniske afkast er 10 dage, og tidsrammen for afsendte afkast er seks til otte uger.