Retningslinjer for oplysning og gennemsigtighed i private equity

Oplysning og gennemsigtighed er et vigtigt element i enhver forretningstransaktion, fordi de giver begge parter mulighed for at forstå karakteren af aftalen og at vurdere risici og potentielle gevinster. Da transaktioner bliver mere komplekse, bliver gennemsigtighed både vigtigere og vanskeligere. Private equity fonde indebærer investeringer i snesevis af virksomheder i et miljø, der ændrer sig konstant. At give fuldstændig offentliggørelse og gennemsigtighed til investorer og reguleringsagenturer ville være dyrt, men en vis offentliggørelse er nødvendig, så investorerne kan træffe velinformerede beslutninger, og regulatorer kan opdage potentielt bedrageri.

SEC involvering

Det vigtigste reguleringsorgan, der dækker private equity-virksomheden, er Securities and Exchange Commission. SEC overvåger private equity-fonde og har beføjelse til at bringe håndhævelsesforanstaltninger mod dem for overtrædelser af SEC-regulativer, men er begrænset af uigennemsigtigheden i private equity-feltet. En stor bekymring for SEC er gennemsigtighed i private equity-produkter, hvor komplekse pakker af aktiver og virksomheder kan gøre værdiansættelse en udfordring. Desuden er så stor del af den ukorrekte adfærd i private equity-fonde som følge af interessekonflikter, gennemsigtighed og offentliggørelse af lederinteresse i transaktioner et væsentligt problem.

Værdien af gennemsigtighed

Gennemsigtighed og offentliggørelse af en virksomhed eller investeringsfond kan i sig selv fremme tillid og tilskynde til handel. For eksempel, hvis en person eller et firma tilbød at fordoble investorernes penge om seks måneder, men nægtede at oplyse, hvor pengene gik eller hvordan afkastet ville blive genereret, ville de fleste investorer være tøvende. En virksomhed eller investeringsfond, der udleverede detaljerede oplysninger om arten af deres investeringer, kompensation til deres ledere, passiver og omkostninger ved overhead ville sandsynligvis være bedre i stand til at lukke handler med investorer. Ideelt set vil gennemsigtigheden reducere sandsynligheden for svigagtige transaktioner, der skader investorer.

Begrænset Disclosure Regulations

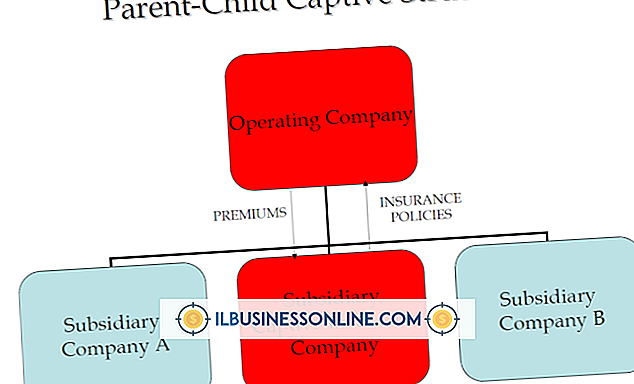

Private equity fonde er ikke undergivet samme regler som offentlige handelsforeninger og har ingen standardoplysninger eller resultatrapporter. De fleste investorer i private equity-fonde er såkaldte institutionelle investorer. Denne gruppe omfatter pensionskasser, universitetsstiftelser eller andre store og professionelt forvaltede organisationer. Reglerne for disse midler er mere laks end på fonde, som ofte investeres af ikke-fagfolk. Da private equity-fonde ofte har tendens til at investere i privateforetrukne selskaber i modsætning til børsnoterede selskaber, er der kun få oplysninger tilgængelige om de virksomheder, de investerer i.

Gennemsigtig selvregulering

Som reaktion på den negative offentlige opfattelse som følge af manglende regulering og de opfattede misbrug, som det tillader, har private equity-industrien opstillet en række selvregulerende standarder for gennemsigtighed og oplysning i deres værdiansættelsesproces. Målet er at komme ud foran regulatorer, som måske ønsker at foreslå egne regler. Det kan ikke være nok for visse institutionelle investorer, især dem, der er ansvarlige for offentlige organer som offentlige medarbejderpensionsfonde. Disse investorer vil fortsætte med at presse for mere gennemsigtige præstationsdata fra private equity-fonde, hvor de investerer.