Hvad sker der, når du er standard på et hardtidslån?

Hårde penge kommer fra privatpersoner, der ønsker at tjene stor interesse for deres penge. Investorer bruger hardpengelån til at købe ejendomme, som banker normalt ikke vil låne penge på, som fiksere. Small-business-ejere bruger hard-money-lån, når de ikke kan få konventionel bankfinansiering. Lånene har brede rentesatser på 12 procent eller derover, og de strenge vilkår kan gøre det vanskeligt at tilbagebetale disse lån.

Hard-money lån struktur

At forstå, hvordan hardpengelån fungerer, er det første skridt til at undgå standard- eller afskærmingsproblemer. Hard-penge långivere bruger hele ejendommen som lånet sikkerhedsstillelse. Hard-money lån dækker typisk kun 60 til 70 procent af ejendommens efter-reparationsværdi eller dens nuværende markedsværdi afhængigt af långiveren. Hvis en virksomhedsejer f.eks. Ønsker at købe en ejendom, der sælger for $ 80.000 med en efter reparationsværdi på $ 100.000, vil hardpengelånet dække op til 70 procent af $ 100.000 efter reparationsværdien eller $ 70.000. Låntageren ville være ansvarlig for at komme op med de resterende $ 10.000.

Hårde penge vilkår

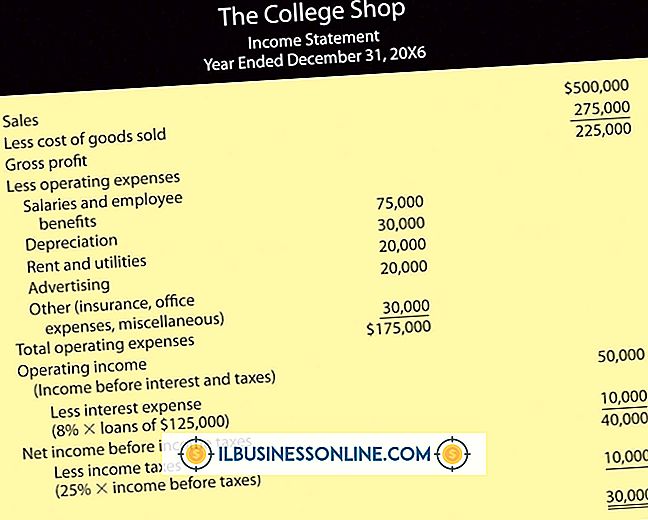

Hårde penge renter løber fra 12 procent til 18 procent eller højere og er de samme for boliglån eller erhvervslån. Lånene afskrives over 15 til 30 år, men har en ballonbetaling normalt efter det første eller to år. For eksempel er den månedlige betaling på et $ 100.000-lån afskrivet over 30 år med 6 procent renten $ 599.55. Men ændre renten til 15 procent, og den månedlige betaling hopper til $ 1.264, 44. Small-business-ejere skal være sikre på, at de har råd til den månedlige betaling, før de underskriver kontrakten. Forvent at betale fra 2 til 4 point på lånet også.

Lånstandard

Låneaftaler med hård penge indeholder typisk en standardrenteklausul, der rent faktisk hæver renten i tilfælde af misligholdelse. F.eks. Kan satsen springe fra 15 procent til 29 procent i nogle stater og sende den månedlige betaling fra $ 1, 264, 44 til $ 2, 417, 11, hvilket kunne gøre det umuligt for en lille virksomhedsejer at afhjælpe manglen. Kureklausulen giver virksomhedsejeren kun en kort periode for at få lånet til at løbe. Hvis lånet forbliver i misligholdelse, vil långiverne hurtigt gå videre til næste trin.

Afskærmning

Hard-penge långivere er hurtige til at afskaffe, når låntageren undlader at kurere lånet. Da hele ejendommen blev brugt som sikkerhed, blev en del af lånebeløbet, der blev betalt tilbage, fortabt. For eksempel, hvis en virksomhedsejer betalte tilbage $ 50.000 af et $ 65.000 lån, mistede han hele $ 50.000 betalt. Afskærmning handlinger koster långiveren penge, og det kan være en langsom proces, især hvis låntager beslutter at bekæmpe afskærmningen i retten.

Handling i stedet for afskærmning

Hard-penge långivere kan tilbyde en gerning i stedet for afskærmning, som gør det muligt for låntageren at give tilbage ejendommen og undgå afskærmning. Fordelen er, at der ikke fremgår nogen afskærmning på virksomhedsejerens kreditrapport eller i de offentlige registre, som vil påvirke hendes evne til at få fremtidige lån negativt. Virksomhedsejere skal være sikre på, at långiveren vil acceptere at underskrive en frigivelse af lien på samme tid. Ellers forbliver låntageren ansvarlig for at tilbagebetale lånet, selvom ejendommen blev givet tilbage til långiveren.