Eksempler på kapitalinvesteringer

Selv de mest pengebesparede virksomheder skal have tilstrækkelig kapital til at holde virksomheden i gang dagligt. Bootstrapping refererer til at skrabe sammen så meget penge fra besparelser, såvel som fra familie og venner til at komme i gang, og derefter geninvestere alle indtægter i virksomheden. Dette lægger yderligere belastninger på virksomhedsejere, der ikke ville eksistere, hvis tilstrækkelige kapitalinvesteringer var blevet hældt i virksomheden. Mange virksomheder lukker, fordi de ikke har den rette finansiering til at udvide forretningsaktiviteterne over en toårsperiode. Find måder at finansiere dit firma på for at opbygge det ordentligt, og at fokusere investeringer på elementer, der genererer flere indtægter effektivt.

Definition af kapitalinvesteringer

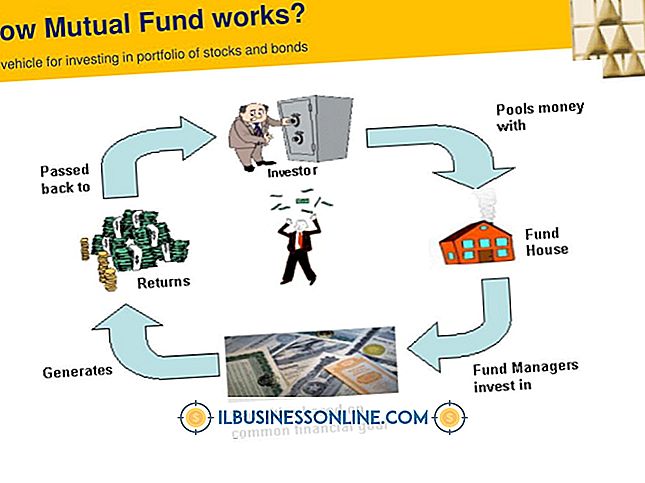

Kapitalinvesteringer har tilstrækkelige kontanter, lån eller aktiver til at finansiere virksomhedens aktiviteter. Banker, investorer, finansielle institutioner, engel investorer og venturekapitalister er alle kilder til kapitalinvesteringer. Investeringsstørrelsen kan variere, og formålet med hovedstaden varierer fra virksomhed til virksomhed. For eksempel kan en restaurant have behov for kapitalinvesteringer for at opdatere køkkenet med nyt udstyr. Nyt udstyr vil forbedre sikkerheden og gøre det muligt for madlavningspersonalet at være mere i overensstemmelse med madlavning, og i sidste ende levere et bedre produkt til forbrugerne. Dette er blot et af mange eksempler på kapitalinvesteringsbehov.

Investorer yder ikke midler ud af venlighed. De ser på forretningsplanen, forretningsmodellen og de ledere, der driver operationen for at afgøre, om investeringskapitalen er værd at risikoen. Investorer overvejer den nødvendige driftskapital til driften samt det langsigtede behov for udstyr og maskiner til drift. Investeringskapital bruges til at dække en af disse poster, selvom den ofte anvendes til finansiering af driftskapital.

Finde finansieringskilder

Der er fem måder, du kan nedbryde, hvordan du nærmer dig at finde kapital til din virksomhed. Hver har fordele og ulemper. Afhængigt af hvor meget du har brug for, veje mulighederne for, hvad du giver for, hvad du får.

- Personlige aktiver

- Familie og venner

- Banker og SBA långivere

- Crowdfunding Resources

- Professionelle investorer

Personlige aktiver er præcis som de lyder. Det drejer sig om virksomhedsejerenes personlige besparelser, egenkapital-, investerings- og pensionsporteføljer. Hvis en virksomhedsejer mener, at der er behov for $ 100.000 i kapitalinvesteringer for at etablere virksomheden, og for derefter at få det nødvendige udstyr og lanceringen, kan han bruge sine egne ressourcer til at nå dette, så han vil beholde 100 procent af hans virksomheds ejerskab. For at gøre dette ordentligt låner ejeren sin virksomhed pengene og betaler sig tilbage over tid.

Familie og venner som en kapitalinvesteringskategori er nok et af de mest risikable steder at søge kapitalinvesteringer. Årsagen er, at denne kategori består af ikke forretningsforbindelser; Denne kategori består af de mennesker, du vil have i dit liv, selvom virksomheden fejler. Familie sammenkomster og ferie kan blive spændt, hvis din virksomhed ikke udfører, og din familie investor ønsker at se resultater. Investeringen kan komme som et lån eller ved at tage en ejerandel i selskabet.

Banker og SBA Långivere har små forretningsprogrammer til kapitalinvesteringer. Disse er lån. En virksomhed kan kvalificere sig til et SBA-lån, der omfatter køb af fast ejendom sammen med kapital til maskiner. Mange virksomheder indser ikke, at SBA har finansieringsprogrammer værdiansat for millioner af dollars afhængigt af projekt, industri og størrelse af virksomheden.

Crowdfunding Resources er blevet mere og mere relevante i den digitale savvy iværksætters værktøjskasse. Engang skulle en virksomhed holde et officielt aktieudbud for at få hundredvis, hvis ikke tusindvis af investorer, til hver enkelt investering. Disse tilbud er stærkt regulerede og komplicerede, men crowdfunding ressourcer som Kickstarter har forenklet den måde, en virksomhed kan samle penge på og lancere et nyt firma eller produkt.

Professionelle investorer har generelt titlen på en venturekapitalist eller en engel investor. Venturekapitalister arbejder normalt med store finansielle institutioner og rejser meget store penge. Angel investorer har tendens til at fokusere på yngre virksomheder i deres første, mest sårbare år. Professionelle investorer undersøger handlerne og kan påtage sig en ledelsesrolle i stedet for kun en tavs investorens rolle for at sikre, at selskabet vokser til den kapacitet, det har brug for, for at vinde investorerne.

Typer af virksomhedsfinansiering

Der er tre grundlæggende måder at se på finansiering, og et uendeligt antal måder at blande og matche finansieringsmuligheder. Finansieringsmetoder omfatter gældsfinansiering, egenkapitalfinansiering og leasingfinansiering.

Gældsfinansiering indebærer at få et lån. Denne form for finansiering kan betragtes som mindre risikabel for nogle investorer, som forstår, at hvis et selskab oplever økonomisk trængsel, er ordrebetalingerne løn, skat, lån og derefter er der investeret aktiebeholdere i det resterende beløb. Da gælden er højere på tilbagebetalingsplatformen end egenkapitalen, vil nogle investorer se på at strukturere kapitalinvesteringen som et gældsinstrument.

Egenkapitalfinansiering er, når nogen får noget ejerskab i virksomheden til investeringen. Dette er som en aktie købt på NASDAQ børsen. Et selskab kan have en million udestående aktier. Hvis nogen investerer $ 500, 000 for $ 1 pr. Aktie, har de nu et 50% ejerskab af selskabet. Virksomhedsejere risikerer at miste selskabet til en overtagelse, hvis en ejer af egenkapitalen er i stand til at få hovedparten af aktierne gennem investeringer. Når en virksomhedsejer starter sit firma, kan han selv eje den for den minimale indledende investering og hans sved egenkapital (hvilket betyder sin tid og energi til at vokse virksomheden). Investorer vil søge en ejer, der har nogle faktiske kontanter investeret i virksomheden. Dette kaldes "at have hud i spillet."

Leasingfinansiering bruges ofte til at opnå stort udstyr, maskiner eller køretøjer, der er nødvendige til erhvervslivet. Ofte er disse varer dyre, med massive afskrivninger og potentielt hurtigt forældet. Ved leasing er virksomhedsejeren i stand til at opnå ting med mindre kapitalinvesteringer over tid, og at udskifte maskiner til opdaterede modeller på kortere tidspunkter, samtidig med at man holder det mest opdaterede driftsudstyr og derved flytter virksomheden fremad. Normalt tilbydes denne type leasing af en bank eller en finansiel institution via distributøren, der tilbyder udstyr til leasing. For eksempel kan en traktorvogn leases med vilkår, der tilbydes gennem traktorfirmaet, der samarbejder med finansinstituttet.

Brug af kapitalinvesteringsfonde

Selvom en virksomhedsejer kan søge midler til både lang- og kortsigtede kapitalbehov, har kapitalinvesteringer tendens til at være til langsigtede behov. Årsagen er, at et selskab, der kræver kapital til at opretholde driften, tyder på, at et selskab ikke er bæredygtigt eller allerede har en potentiel risiko for økonomisk trængsel. Kapitalinvesteringer er designet til at vokse en virksomhed. Den måde, som en investor ser på kapitalinvesteringer, er at overveje, hvordan forretningsindtægterne vil vokse, baseret på midlerne.

Således kunne en virksomhed bruge kapitalinvesteringen til at åbne en anden placering i en travlere placering, der kunne tredoble virksomhedens samlede indtægter. Købet af et centralt lager kunne gøre virksomheden lettere og reducere transitomkostningerne med 30 procent, hvilket gør det muligt for virksomheden at blive mere effektiv og dermed mere rentabel. Som en virksomhedsejer, der søger kapitalinvesteringer, skal du overveje de større elementer, der kræves til vækst. En ny transportlinje, fast ejendom til kontorlokaler, mekaniske bugter eller endda store computerhardware- og software netværk, kunne finansieres med kapitalinvesteringer.

Kapitalinvestering vs Arbejdskapital

Som allerede nævnt ønsker de fleste investorer ikke, at en virksomhed skal bruge kapitalinvesteringer til driftskapital. Selvom termerne ligner hinanden, henvises der til to meget forskellige ting. Arbejdskapital er dine penge anvendt til driftsudgifter og drift. En investor vil gerne se mindst et års værdikapital før endda taler om kapitalinvesteringer. Kapitalinvesteringer er ofte en egenkapitalposition, der søger at tilvejebringe midlerne til de langsigtede vækststrategier, for ikke at opretholde de umiddelbare driftsomkostninger.

Der er en periode, hvor en investor er mere tilbøjelige til at medtage driftskapital i investeringskapitalen. Dette er i starten af virksomheden, før noget er lanceret. Men selv i en sådan situation vil de fleste venturekapitalister eller engelske investorer gerne se, at virksomhedsejeren har en vis evne til at investere i sit eget selskab. Sjældent vil professionelle investorer risikere penge strengt på virksomhedens oplevelse og sved egenkapital. Arbejdskapitalen bør styres godt, med virksomhedsejere fastholde strenge standarder. Udgifter skal svare til forventningerne til budgettet, og selskabets indtægter skal være konsistente. Dette er scenariet, hvor et selskab, der søger vækstfonde, er attraktivt for investorer. Investorer kan lide at se, at arbejdskapitalen bruges klogt, og virksomheden bliver intelligent styret for vækst. Dette giver ejerne troværdighed, når de søger investeringskapital.

Eksempler på kapitalinvesteringspræsentationer

Når du søger et hvilket som helst niveau af kapitalinvesteringer, bør du være forberedt med en gennemtænkt forretningsplan. Planen indeholder et resumé, et legeme og en konklusion med hvert afsnit, der har underafsnit til at uddybe visse detaljer. Investorer er bekymrede over, hvem der driver virksomheden, om branchen er mættet og hvad produktdifferentieringen er. Derudover vil investorer gerne vide markedsføringsstrategien, der vil levere indtægterne.

En forretningsplan skal have præcise økonomiske data for virksomheden i de sidste fem år. Hvis virksomheden ikke har været i drift længe nok til at vise fem års finansielle data, skal virksomheden drive rimelige modeller, der bruger proforma industristandarder til projektresultater. Forretningsplanen kræves normalt af enhver finansiel investor, herunder banker og venner eller familie, der ønsker at se, at der er en plan om at se pengene returneres med overskud. Investorer kan også anmode om personlige økonomiske data og aktiver fra virksomhedsejere. Selv om dette er mere almindeligt med lån og gældsinstrumenter, kan aktieinvestorer være interesserede i at se, om en person kan styre sine egne penge. Dette tjener som en indikator for at kunne styre virksomhedens økonomi. Sikkerhed af et hjem eller pension aktiver er ofte påkrævet fra nybegyndere virksomhedsejere, der kræver betydelige kapitalinvesteringer.

Præsentationer er ikke altid påkrævet, men de skal skrives. Vær rede til at præsentere din plan i resumé og besvare eventuelle spørgsmål investor har. Investoren ønsker at se en professionel leder mødet. Forbered potentielle spørgsmål i forvejen og repetér foran nogen. Dette hjælper dig med at være rolig når du står foran nogen, der kan skrive dig en meget stor check. Klæd den del af en succesfuld administrerende direktør, selvom din virksomhed er en blomkroge enhed. Få ekstra kopier af forretningsplanen, trykt professionelt og i farver. Antag at der kan være mere end én person i værelset, der gennemgår planen og stiller spørgsmål. Kend planen, og hvor visse detaljer er placeret, så du kan lede investorer til de rigtige sektioner. Vær den professionelle, der er værd at hundredtusinder, om ikke millioner af dollars, i kapitalinvesteringer til din virksomhed.